中国家电产业已日趋完善,成为国内市场化程度较高的行业之一,整体处于行业成熟期,竞争充分。然而,不同细分行业的行业特点、产业链价值分布和决定企业竞争力的要素有所不同。

家用电器行业一般可细分为三个子行业:白色家电、黑色家电和小家电。白色家电一般指洗衣机、电冰箱、空调等(表1),最初以其白色外观得名;黑色家电一般指彩电,起源最早来源于采用珑管显示屏的电视机;小家电一般是指除了大功率输出的电器以外的家电,一般这些小家电都占用比较小的电力资源,或者机身体积也比较小,一般可分为厨房小家电、家居小家电和个人生活小家电三大类(表2)。

家电生产企业属于中业,其上游为中间部件制造企业,包括压缩机、电机、面板、集成电路和芯片等,最上游的原材料则包括铜、铝、钢材等;下游为经销商,包括苏宁和国美等家电连锁企业、沃尔玛和家乐福等大卖场以及其他三四级市场经销商,最终到达终端客户。

白电大宗原材料主要为钢板、铜管、铝箔和塑胶原料等,以及模式化装配的零部件包括压缩机、电机、电控组件和注塑件等。总的来看,原材料成本在白电产品中占比约85%,因此白电企业对原材料价格波动较为敏感。目前我国白电生产企业的原材料基本可从国内采购,部分电子元器件或按照每个客户指定从国外采购(以日韩为主)。

冰箱和空调最核心的部件是压缩机(将低压气体提升为高压气体的一种从动的流体机械,为总系统提供动力),占其生产所带来的成本分别约为25%和33%,洗衣机的零部件相对繁多,较核心的有电机、电控组件和离合器等。压缩机行业是个充分竞争的行业,虽然进入门槛较高,但仍存在产能结构性过剩,中低端压缩机产品竞争激烈的问题,高效化、变频化、小型化仍将是整机厂实施竞争差异化的重点。近年,旋转压缩机借助规模化成本优势和自配套体系供应,在商业空调领域占比大幅度增长;磁悬浮离心压缩机也将成为替代传统螺杆机和离心机的首选。

目前国内家电配件生产企业相对分散,可大致分为配套企业市场和非配套企业市场,配套企业市场是指家电整机制造企业旗下拥有自建的压缩机产线,非配套企业市场中,生产零配件的企业其下游客户为自身的非关联方。在压缩机生产领域,配套企业市场中的主要厂商包括美的、格力、格兰仕、华意压缩1等;非配套企业市场中的主要厂商包括国内的上海日立、大连三洋和国外品牌如瑞典阿特拉斯(Atlas)、德国比泽尔(Bitzer)、英格索兰(IngersollRand)、巴西恩布拉科(Embraco)、美国寿力(SULLAIR)等;在制冷配件(如四通阀、截止阀等)领域,主要的厂商包括三花控股、盾安控股和康盛股份等。国内企业在零部件领域已形成一定规模,但面临“大而不强”、“量增利不增”的困扰,以压缩机为例,无论从技术、品牌、定价权方面,离全球最强的压缩机生产商仍存在一定差距。

我国市场规模较大的白电相关企业多为整机厂商,以空调为例,中国为全球空调最大的生产基地,产量占全球总产量的70%以上,但产业垂直一体化发展程度最低。大部分整机生产企业的上游零部件主要是采用外购方式,目前仅有白电龙头格力、美的及格兰仕等公司和四川长虹拥有自建压缩机生产线,整体而言,白电企业对产业链掌控能力相对较好,对上游零部件厂商具备一定的议价优势。对下游,家电企业一般先预收部分货款,同时给予家电连锁14天~1个月不等的账期,80%货款采用票据结算。

从目前渠道格局来看,当前家电零售渠道可细分为全国性家电连锁、大型商超、区域家电连锁、百货商店、乡镇家电专卖店、企业直营店和新兴的线上电商渠道。近年来,我国家电行业线上线下呈现了“冰火两重天”的景象,一方面传统线下渠道依旧惨淡,另一方面线上市场增长飞速,根据工信部赛迪研究院发布的《2016中国家电网购报告》,2016年家电网购市场经过多年的快速地增长后,增幅趋缓,但仍高于整体实物商品网络零售交易额,传统四大家电网购零售额达1,161亿元,同比增幅34.9%。从具体品类看,电视机网购渗透率较高,线上电视机零售额占电视机整体零售额的32%;空调经过2016年的热销,线上零售额渗透率已经接近25%;冰洗产品较低,线上零售额占整体零售额比例在19%左右。

从市场集中度来看,大家电的线下市场品牌集中度远高于线年空调、冰箱和洗衣机CR3占分别为68.84%、55.66%和64.26%;线%,其中海尔和美的份额占比领先,2016年销售份额分别为10%和8.7%,其余品牌占比均低于5%。从市场集中度能够准确的看出,一线品牌在传统的线下渠道优势十分明显,而二三线品牌则在线上具有一定先发优势,但随着一线品牌纷纷加大电商渠道的布局,未来线上市场集中度有慢慢地提高的趋势。从线年,国美在线在家电网购市场的占比已经降到0.5%以下,家电网购市场只剩下京东、天猫、苏宁易购三巨头。其中,京东以62%的份额稳占六成江山,天猫以26%的份额位居第二,苏宁易购位列第三,占10.5%,其他份额则被小米、乐视等垂直电商和国美在线、亚马逊等平台瓜分。

在白电产业链中,原材料供应商由于集中度很低,议价能力和盈利空间相比来说较低;零部件厂商中,虽然压缩机是最核心的部件,但由于白电巨头多自建产线,而压缩机行业存在结构产能过剩,除了由三花控股和盾安环境寡头垄断的阀件零部件市场,其他管件、板件等零部件厂商盈利能力仍弱于整机制造企业。选取了白电整机制造和零部件制造的部分代表公司进行分析,从表中可以看出,整机制造企业毛利率可高达32.70%,中位数为24.20%;零部件企业仅有三花控股达到26.59%,行业中位数则为18.58%;不同渠道商的盈利能力有所差异,以国美电器和苏宁电器为代表来看,其毛利率约为16%,略低于零部件企业。考虑到零部件制造、整机制造和渠道商的商业模式有所差异,用总资产报酬率和EBIT利润率再进行比较分析发现,渠道商的资产运营效率是显著低于整机制造和零部件制造企业的,而对于后两者而言,整机制造企业行业龙头的总资产报酬率和EBIT利润率均可高于10%,中位数分别为7.22%和7.54%,而零部件制造企业行业龙头的总资产报酬率和EBIT利润率约为6%左右,中位数则分别为5.86%和7.11%。由此可以看出,整机制造环节的盈利能力整体是优于零部件制造环节的。

对于产业链各环节企业的话语权,采用应收账款/营业收入这一指标做多元化的分析,从表中能够准确的看出,零部件企业的话语权相对较弱,代表企业应收账款/营业收入均高于0.15倍,中位数达到0.26倍,而整机制造企业和渠道商对账款的管控均较为强势,除星星集团和志高空调外,别的企业的应收账款/营业收入均低于0.15倍。

整体看,零部件企业的盈利及获现表现均较为弱势,大部分企业缺乏核心竞争力;整机制造企业纯收入能力较好,占用上下游资金能力较强,在产业链中有较强话语权;销售渠道商受零售行业景气度下降等影响,近年盈利表现有所下滑,但获现能力相较于家电企业处于较好水平。

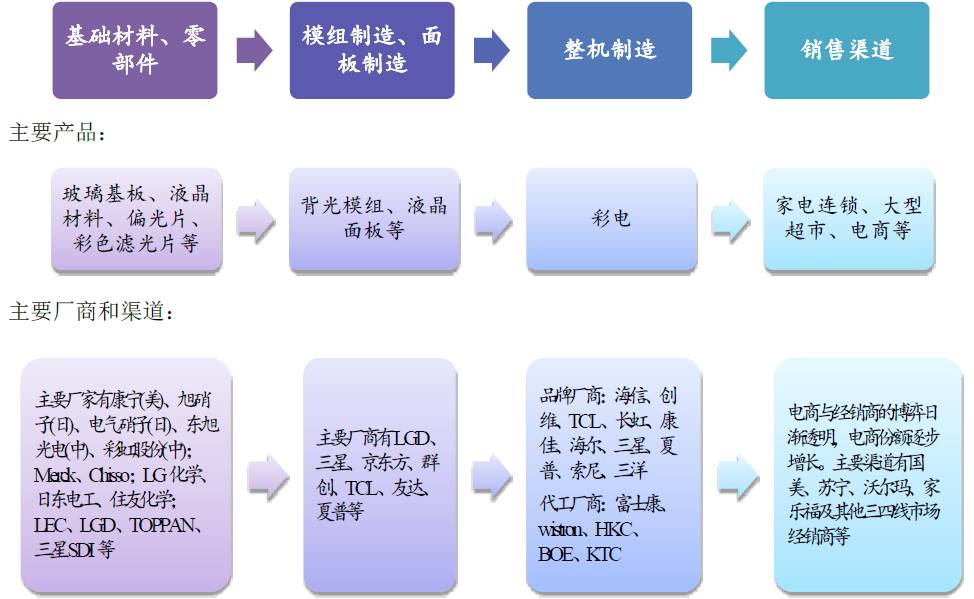

与彩电产业链较长,涉及子行业众多,主要有玻璃基板、液晶材料、偏光片、彩色滤光片、背光源等。其中,玻璃基板是生产液晶面板最核心的部件,虽然相对于背光模组而言,玻璃基板的成本并不是最高的(玻璃基板约占整个面板成本的15%~20%,背光模组则占30%左右),但是却是生产难度最大、技术上的含金量最高的部分,目前主要被美国和日本的企业垄断,也是我国整个面板产业链中发展相对滞后的环节。

玻璃基板的技术壁垒大多数表现在三个方面:一是工艺壁垒,即玻璃表面平整度和杂质含量要求都达到了电子级,使用一般的浮法工艺不足以满足;二是配方壁垒,也是核心壁垒,即生产过程中需要正确的玻璃液配方才能使玻璃稳定成型(关系到产品良率),并满足玻璃的光学和化学特性要求;三是装备壁垒,生产设备基本都是现有厂商自主研发,新进入者很难在市场上买到相关设备。目前玻璃基板的供应商主要为美国康宁、日本旭硝子和电气硝子,本土的彩虹集团、东旭集团等企业正在推进基板玻璃国产化。对其他基础材料,目前除背光源外,其余原材料仍主要被欧美和日本企业垄断,比如液晶材料供应商主要为德国默克(Merck,TFT液晶市场占有率超过50%)和日本智索(Chisso/JNC);偏光片供应商主要是日东电工、住友化学、三立化学、LG等企业。

液晶面板是彩电的核心部件,占彩电成本70%左右。液晶面板行业是个典型的高技术壁垒(生产线代数不断的提高)、高资产金额的投入(一条产线投资需上百亿元)的行业,正常的情况下进入行业后随着资金投入的加大,将要面对的是产能过剩、降价、亏损、新技术新市场被开发出来、产能不足、市场提价,再投入增加产能等一个循环过程。整个面板行业基本上很难有比较好的退出模式,通常都是采用直接关停的方式去产能。

从液晶面板的发展历史格局来看,在21世纪以前,液晶面板由日本企业垄断,1990年日本TFT液晶面板占据了全球市场90%的份额,后来随着日本经济的下滑,企业投资热度大减,在1995~1996年液晶产业的第二次衰退周期里,韩国企业大规模进入液晶面板行业,比如三星便在日本设立了一个研发机构,利用产业衰退期,雇佣失业的日本工程师来积累研发能力,韩国企业用不到10年时间便将日本企业挤下了世界第一的宝座。1997年底亚洲金融危机后,液晶面板市场急剧收缩,日本企业的投资基本处于搁浅状态,这一轮衰退又引来了新的入场者——台湾企业(比如奇美)。然而,台湾地区的液晶面板产业尽管规模很大(仅次于韩国),但在2008年全球金融危机中却暴露了其致命弱点——台湾不像日本和韩国那样,拥有大量来自本土下游产业的庞大需求作为支撑,在全球需求不振的情况下,日韩企业均取消了订单改为自供,台湾面板企业开工率骤降,几乎濒临死亡线年以来,中国的彩电行业正处于扩张期,但日、韩、台企业对中国面板行业均采取禁止投资、哄抬价格等封锁战略,因此2011年以前京东方、中国电子等主要厂商所建的产线及以下世代线,而液晶面板是国家重点战略扶持产业,近年来发展较为迅速,当中国企业通过跨国并购和自主研发等方式逐步掌握生产技术后,国外厂商也开始放弃封锁战略,大规模在中国建厂。据不完全统计,2016年我国在建/新建/规划的面板投资项目总投资额逾4,000多亿元,全球液晶面板产业正加快向中国转移。按照目前的产能规划来看,未来几年内中国液晶面板出货量将超过韩国成为全世界第一。

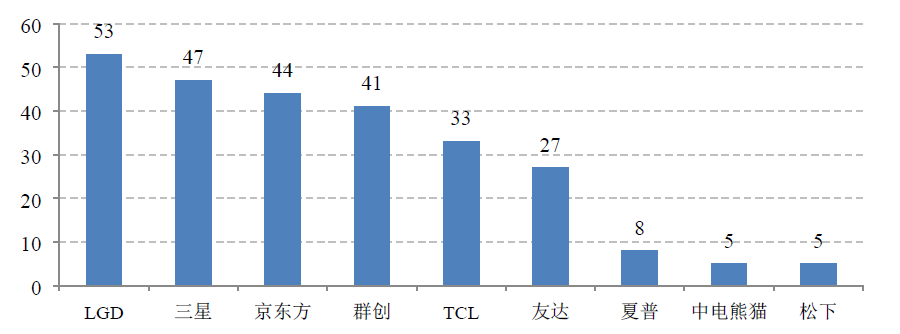

从产品类别来看,黑电产品所用的面板主要是大尺寸面板,目前我国大尺寸面板厂商最重要的包含京东方、华星光电(TCL旗下)和中电熊猫,外资厂商主要有韩国的LGD和三星、台湾的群创和友达,以及日本的夏普等。截至2015年底,中国大陆总计将有8条8.5代线年全球液晶电视面板和模组出货情况(百万片)

我国彩电制造公司能够分为两类,一是有自主品牌的厂商,主要有海信、创维、TCL、长虹、康佳、海尔、三星、夏普、索尼、三洋等;二是没有自主品牌的厂商8,包括富士康、兆驰股份、毅昌科技、wistron、HKC、BOE、KTC等。

由于液晶电视是典型的模块化生产,而且产业分工有着非常明显全球化的特点,因此符合价值链驱动产业高质量发展模式,具体表现为液晶电视价值的增值在生产环节向流通环节转变过程中先减少后增加;另一方面,液晶电视产业链各部分价值呈现不对称的微笑曲线(面板生产价值增加最快,IC组件和电视代工、组装最低,终端品牌渠道价值介于两者之间)。因此在液晶面板产业链上游的核心材料玻璃基板具有享有最高的价值增加。

注:1、表中均为2016年数据;2、京东方和中电熊猫主营大尺寸面板,大多数都用在电视机等屏幕较大的产品,宇顺电子和天马微电子主营中小尺寸面板,大多数都用在手机、平板电脑等屏幕较小的产品。

整体来看,黑电的技术革新速度快于白电行业,由于国内液晶面板制造公司数较少,具有一定市场地位的仅华星光电、京东方和中电熊猫等几家,从毛利率和EBIT利润率表现即可看出,我国整机制造企业对中游面板及模组生产企业的议价能力偏弱(国内目前仅TCL集团实现了面板+整机产业链);不过,由于液晶面板产线投资规模远大于整机制造企业,面板制造企业的总资产报酬率相对弱于整机制造企业。从更上游来看,液晶面板的核心原材料——玻璃基板的生产技术仍掌握在国外企业手中,国内面板及模组生产企业对上游玻璃基板等原材料制造商的议价能力也偏弱。相比白电而言,黑电行业技术革新速度较快,且国内整机制造厂商未掌握上游核心技术,因此黑电企业整体抗风险能力弱于白电企业。

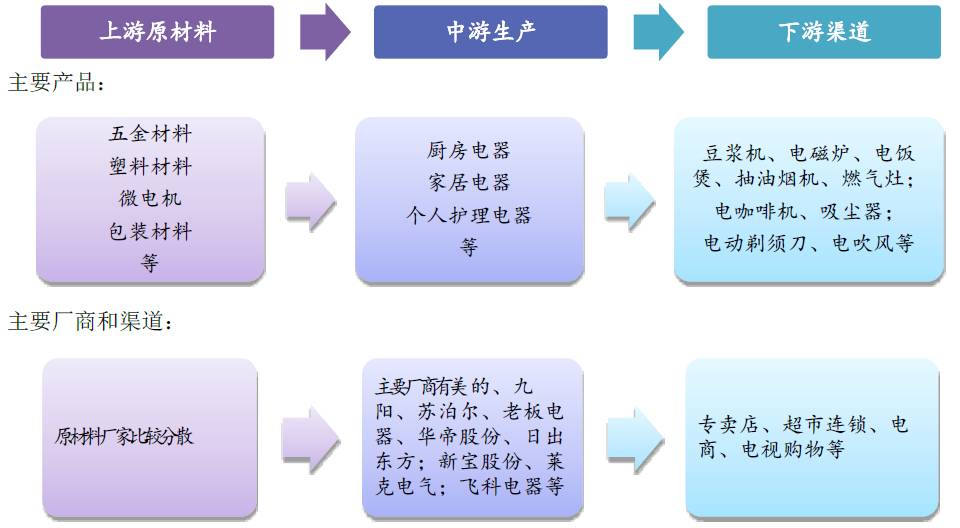

小家电行业产品品种类型繁多,市场比较分散,其产业链中各企业的价值分布和话语权难以一概而论。整体而言,上游原材料厂家较为分散,因此话语权较弱;中游生产环节中,在细致划分领域具有一定品牌知名度和较广的销售经营渠道的企业具有一定竞争优势,比如以厨房小家电为主的美的、九阳和苏泊尔,以燃气灶、抽油烟机等厨房电器为主的老板电器等等;下游的销售环节中,不同渠道的市场掌控能力有所差异,具有一定规模优势的电商渠道(如天猫、京东等)相对传统的超市连锁等线下渠道更有话语权。

我国小家电行业目前仍处于蒸蒸日上的阶段,由于进入门槛较低,目前家电品类良莠不齐,新产品层出不穷,国内尚不存在具备强品牌力的小家电品牌,但主要品类仍有部分企业逐步脱颖而出。

主要品类为豆浆机、电磁炉、电饭煲、电压力锅等,美的、九阳、苏泊尔三足鼎立;其他的还有华帝股份(抽油烟机、灶具)、老板电器(抽油烟机、燃气灶)、日出东方(热水器)

免责声明:我司尊重原创作者版权,除我司原创和无法确认作者外,我们将在文章末尾标注作者和来源。文章版权归原创作者所有,如转载涉及版权等问题,请与我们公众号联系删除,非常感谢!

平台声明:该文观点仅代表作者本人,搜狐号系信息发布平台,搜狐仅提供信息存储空间服务。